发布日期:2025-01-06 19:26 点击次数:170

海通国际证券集团有限公司姚书桥,王凯近期对福耀玻璃进行研究并发布了研究报告《2023年年报点评:价量齐增,资本开支提速加码产能扩张》,本报告对福耀玻璃给出增持评级,认为其目标价位为52.61元,当前股价为41.75元,预期上涨幅度为26.01%。

福耀玻璃(600660)

价量齐增,业绩符合预期。公司发布2023年年报,全年实现营收331.61亿元(HTI:328.45亿元),同比+18.0%;归母净利润56.29亿元(HTI:56.08亿元),同比+18.4%;扣非归母净利润55.27亿元(HTI:55.44亿元),同比+18.5%;毛利率35.4%(HTI:35.4%),同比+1.36pcts。其中Q4实现营收93.35亿元,同比+21.9%,环比+6.1%;归母净利润15.03亿元,同比+75.9%,环比+16.6%;扣非归母净利润14.65亿元,同比+72.2%,环比+15.5%;毛利率36.5%,同比+3.70pcts,环比+0.23pcts。

产品结构优化带动ASP继续提升,盈利能力显著改善。公司Q4单季实现毛利率36.5%,同比+3.70pcts,环比+0.23pcts,实现净利率15.4%,同比+4.90pcts,环比+1.4pcts,盈利能力显著改善。我们认为主要系1)产品结构优化,HUD玻璃、全景天窗、调光玻璃、ADAS前挡玻璃等高附加值产品收入占比提升,带动ASP提升;2)海运费用同比下降;3)销量增长放大经营杠杆;4)经营提效,销售、管理、研发费用率同环比分别下降1.7pcts和2.2pcts。展望2024年,伴随高附加值产品渗透率进一步提升,叠加纯碱等原材料成本预计持续走低,公司盈利增长有望得到强劲支撑。

海外业务盈利改善,中美双地产能布局支撑需求增长。从主营业务地区分布来看,2023年中国大陆/海外营收分别为178.6/147.9亿元,同比分别+20.5%/+15.2%,毛利率分别为36.9%/32.1%,海外业务盈利改善显著。根据公司业绩会披露,公司主要针对出口供应的福清扩产项目已于3月份完工投产,美国二期项目计划24年底完成建设,两个项目均围绕高附加值产品生产,以满足海外需求的快速增长。

汽车玻璃升级趋势明确,资本开支提速加码新一轮产能扩张。伴随新能源车智能化持续深化,高附加值玻璃产品和铝饰件在新车渗透率提升,公司积极扩产以进一步拉升市占率。2023年公司资本开支约44.75亿元,同比+43.0%;2024年公司计划资本开支81.23亿元。根据公司公告,福耀玻璃计划未来两年在分别在福建福清、安徽合肥投资共计90亿元,建设年产约2,610万平方米的汽车安全玻璃项目和2,610万平方米的汽车安全玻璃项目、汽车配件玻璃项目以及两条优质浮法玻璃产线。

盈利预测与投资评级。公司高附加值产品渗透率将持续提升,汽车玻璃业务受益于成本回落有望进一步强化盈利韧性,产能扩张带来持续动力。我们预计公司2024-26年归母净利润为65.38/75.96/88.67亿元,对应EPS2.51/2.91/3.40元(原2024-25为预测为2.43/2.83元)。参考可比公司估值水平,给予其2024年21倍PE,对应目标价52.61元(原目标价42.97元基于2023年20x,上调22%),维持“优于大市”评级。

风险提示:乘用车产销不及预期,地缘政治风险加剧,宏观经济增长低于预期,公司产能释放不及预期等。

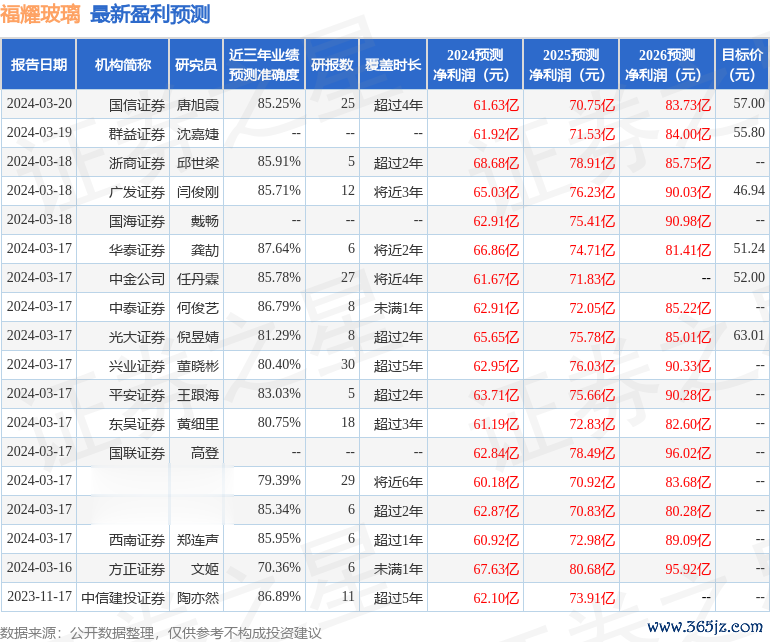

证券之星数据中心根据近三年发布的研报数据计算,华泰证券龚劼研究员团队对该股研究较为深入,近三年预测准确度均值高达87.64%,其预测2024年度归属净利润为盈利66.86亿,根据现价换算的预测PE为16.63。

最新盈利预测明细如下:

该股最近90天内共有16家机构给出评级,买入评级12家,增持评级4家;过去90天内机构目标均价为53.98。

以上内容由证券之星根据公开信息整理,由算法生成,与本站立场无关。证券之星力求但不保证该信息(包括但不限于文字、视频、音频、数据及图表)全部或者部分内容的的准确性、完整性、有效性、及时性等,如存在问题请联系我们。本文为数据整理实盘配资平台下载,不对您构成任何投资建议,投资有风险,请谨慎决策。